Мы привыкли к тому, что за словом «пенсия» прячется какая-то не очень большая выплата, связанная чаще всего со старостью и зависящая от размера заработка, который человек получал в то время, когда работал. И что самое главное — мы привыкли к тому, что эта пенсия безусловно гарантирована государством.

Однако схема пенсионного обеспечения в настоящее время меняется. Давайте поговорим о некоторых тонкостях этих изменений.

Оказывается, сейчас даже трудовая пенсия бывает разной

Система законодательства о пенсионном страховании с 2015 года устроена сложно, сложней, чем раньше. Скажем, привычная работающим людям будущая трудовая пенсия с 1 января 2015 года состоит из двух «кусочков», правила формирования которых совершенно разные. До 1 января 2015 г. страховая и накопительная часть трудовой пенсии не были самостоятельными видами пенсионного обеспечения и фактически формировались по сходным правилам. Теперь же это два отдельных вида пенсии, каждый из которых регулируется отдельным федеральным законом:

— страховая пенсия — федеральным законом от 28 декабря 2013 года N 400-ФЗ «О страховой пенсии»;

— накопительная пенсия — федеральным законом от 28 декабря 2013 года N 424-ФЗ «О накопительной пенсии».

Накопительная пенсия — ежемесячная денежная выплата в целях компенсации застрахованным лицам заработной платы и иных выплат и вознаграждений, утраченных ими в связи с наступлением нетрудоспособности вследствие старости, исчисленная исходя из суммы средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета застрахованного лица или на пенсионном счете накопительной пенсии застрахованного лица, по состоянию на день назначения накопительной пенсии.

Это очень важно! Несмотря на выделение накопительной пенсии в отдельный вид, она по-прежнему назначается только тем, кто имеет право на получение страховой пенсии. Следовательно, если у женщины есть федеральный материнский капитал, она его не использовала, но права на страховую пенсию не заработала, использовать средства материнского капитала в рамках накопительной пенсии она не сможет. Также нельзя начать получать накопительную пенсию раньше момента наступления общего права на трудовую пенсию, закрепленного законом «О трудовых пенсиях в Российской Федерации».

О каких суммах речь?

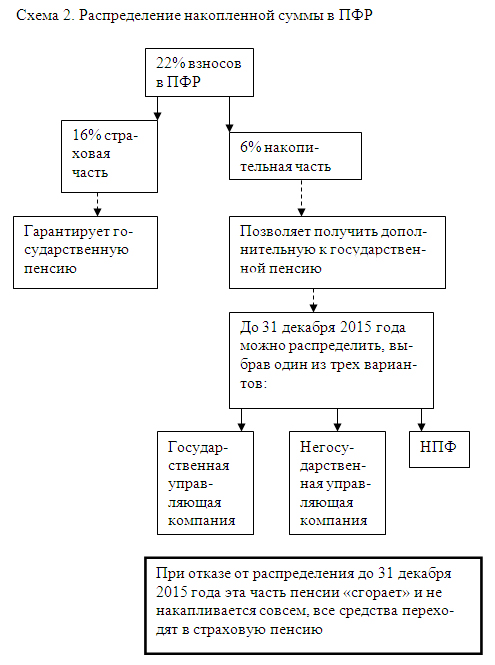

В настоящее время по общему правилу без учета льгот, которые бывают у работодателей по отдельным видам деятельности, работодатель перечисляет в Пенсионный фонд 22% от размера фонда оплаты труда работника. Эта ставка действует до достижения определенного законодательством максимума дохода, каждый год этот максимум разный (например, в 2015 году он составляет 711000 рублей, или 59250 рублей в месяц). После достижения с начала календарного года максимального размера дохода с сумм, превышающих данный максимум, работодатель перечисляет 10% от фонда оплаты труда работника.

Обратите внимание, что в отличие от налога на доходы физических лиц, суммы взносов в Пенсионный фонд работодатель не вычитает из дохода работника, а уплачивает за счет своих собственных средств.

Упомянутая сумма в 22% как раз и распределяется Пенсионным фондом в дальнейшем в зависимости от того, какой выбор работник сделает в отношении своей накопительной пенсии.

Что надо делать-то с накопительной частью?

Для граждан, родившихся в 1967 г. и позже и зарегистрированных в системе обязательного пенсионного страхования, которые еще не определились с вариантом пенсионного обеспечения, 2015 год пока является последним, когда они могут воспользоваться предоставленным правом по выбору:

— или направлять страховые взносы, исчисленные по тарифу 6%, на формирование накопительной пенсии;

— или отказаться от дальнейшего финансирования накопительной пенсии.

В случае отказа от формирования пенсионных накоплений страховые взносы, начисленные работодателем в Пенсионный фонд РФ в размере 6%, начиная с 2016 г. будут направляться на финансирование страховой пенсии. Все ранее сформированные пенсионные накопления отказавшихся лиц не пропадут и не превратятся в страховую пенсию, они будут по-прежнему инвестироваться управляющей компанией или негосударственным пенсионным фондом, а впоследствии, после получения права выхода на пенсию при обращении за ее назначением, будут выплачены им в полном объеме с учетом инвестиционного дохода.

Средства накопительной пенсии инвестируются на финансовом рынке управляющими компаниями или негосударственными пенсионными фондами. Доходность пенсионных накоплений зависит от результатов их инвестирования. При этом не исключена вероятность получения нулевого результата или убытков. Накопительная пенсия в отличие от страховой не индексируется. Поэтому в случае, если УК или НПФ получат убыток от инвестирования средств пенсионных накоплений, к выплате государством гарантируется только совокупность уплаченных за застрахованное лицо страховых взносов на накопительную пенсию.

Следовательно, в рамках трудовой пенсии у нас появляется часть, гарантированная государством, и часть, которая никем не гарантирована. В случае успешных инвестиций накопительная часть может оказаться существенной, в случае неуспешных она может быть равна нулю.

.jpg)

Какой выбор по поводу накопительной части можно сделать?

Если гражданин решает, что он будет формировать свою накопительную пенсию, ему необходимо написать:

— либо заявление о выборе:

инвестиционного портфеля государственных ценных бумаг государственной управляющей компании;

расширенного инвестиционного портфеля государственной управляющей компании;

инвестиционного портфеля управляющей компании, отобранной по конкурсу;

— либо заявление о переходе в негосударственный пенсионный фонд.

Подача заявления о выборе инвестиционного портфеля (расширенного инвестиционного портфеля) означает, что назначать и выплачивать накопительную пенсию будет Пенсионный фонд РФ (п. 1 ст. 9 Федерального закона

Государственной управляющей компанией является Внешэкономбанк, осуществляющий доверительное управление средствами пенсионных накоплений. Между Пенсионным фондом РФ и Внешэкономбанком заключен договор доверительного управления средствами пенсионных накоплений.

Внешэкономбанк имеет право вкладывать пенсионные накопления застрахованных лиц в два инвестиционных портфеля:

— базовый — формируется из облигаций Российской Федерации и корпоративных облигаций российских эмитентов, гарантированных государством;

— расширенный — формируется из государственных ценных бумаг субъектов РФ, корпоративных облигаций российских эмитентов, гарантированных государством депозитов в рублях и иностранной валюте в кредитных организациях, ипотечных ценных бумаг, облигаций международных финансовых организаций.

ПФР также заключается договор доверительного управления средствами пенсионных накоплений с управляющей компанией, не являющейся государственной. Заключить такие договоры можно только с управляющими компаниями, которые отобраны по результатам конкурса.

Заявление можно подать лично в территориальное отделение ПФР или через трансфер-агента ПФР, то есть организацию, с которой у ПФР заключены соглашения о взаимном удостоверении подписей. Заявление также можно направить почтой или с курьером, выдав ему доверенность, нотариально заверенную в соответствии с требованиями законодательства. Возможна подача заявления и в электронном виде через Единый портал государственных и муниципальных услуг www.gosuslugi.ru.

Подчеркну еще раз — несмотря на то, что при выборе этого варианта накопительной пенсией будет по-прежнему управлять Пенсионный фонд РФ и выплачивать ее в будущем будет Пенсионный фонд РФ, нужно обязательно написать заявление о выборе. Если заявления не будет — вы окажетесь среди «молчунов» (см. далее) и средства в накопительную пенсию перечисляться не будут. Все средства будут зачисляться на страховую пенсию.

При выборе варианта продолжения формирования накопительной пенсии через негосударственный пенсионный фонд именно данный фонд будет назначать и выплачивать накопительную пенсию. Пенсионный фонд РФ к выплате накопительной пенсии никакого отношения иметь не будет.

Застрахованному лицу до подачи в территориальное отделение ПФР заявления о переходе в негосударственный пенсионный фонд необходимо заключить с выбранным фондом соответствующий договор об обязательном пенсионном страховании.

НПФ помимо соответствия общим требованиям, установленным к таким фондам Федеральным законом

Это очень важно! Таким образом, совсем не все НПФ могут законно управлять накопительной пенсией.

Перечень управляющих компаний и негосударственных пенсионных фондов является общедоступным, он размещен на официальном сайте Пенсионного фонда РФ: www.pfrf.ru/grazdanam/pensions/pens_nak/perech_npf_uk/

(Кстати, этот перечень может пригодиться и в случае, если назойливые люди стучатся в дверь и кричат «мы из пенсионного фонда, вам срочно надо написать заявление на перевод своих средств в наш фонд!». Прежде чем разговаривать с ними, стоит проверить, а входит ли тот НПФ, который они представляют, в перечень, утвержденный ПФР.)

А передумать и что-то изменить я смогу?

До того момента, когда Вам будет назначена негосударственная пенсия, вы можете:

— выбирать в рамках ПФР либо инвестиционный портфель управляющей компании, отобранной по конкурсу, либо расширенный инвестиционный портфель государственной управляющей компании, либо инвестиционный портфель государственных ценных бумаг государственной управляющей компании;

— отказаться от формирования накопительной пенсии через ПФР и выбрать негосударственный пенсионный фонд;

— отказаться от формирования накопительной пенсии через негосударственные пенсионные фонды и осуществлять формирование накопительной пенсии через ПФР, выбрав либо инвестиционный портфель управляющей компании, отобранной по конкурсу, либо расширенный инвестиционный портфель государственной управляющей компании, либо инвестиционный портфель государственных ценных бумаг государственной управляющей компании.

Один раз в течение календарного года можно воспользоваться правом на переход:

— из ПФР в негосударственный пенсионный фонд;

— из НПФ в Пенсионный фонд РФ;

— из одного НПФ в другой НПФ.

Формы заявлений для такого выбора утверждены нормативными документами, иногда эти формы меняются, но либо в ПФР, либо в негосударственном пенсионном фонде Вам всегда помогут с актуальными бланками. Если вы решили поменять один НПФ на другой, до уведомления об этом ПФР (а уведомить его надо, потому что именно в реестре в ПФР записано, где находятся ваши средства) нужно заключить договор об обязательном пенсионном страховании с новым фондом.

А если я сейчас откажусь от всех этих сложностей с накопительной пенсией?

Если вы откажетесь, то это будет означать, что ваша пенсия в будущем будет складываться только из одного «кусочка» — из страховой пенсии. Все уплаченные работодателем суммы будут направляться исключительно на страховую пенсию, на накопительную ничего направляться не будет. А следовательно, размер пенсии будет ограничен не только индивидуальными «баллами» пенсионных прав, но и стоимостью индивидуального пенсионного коэффициента, которая регулируется государством. (Еще раз подчеркнем, что в случае с накопительной пенсией размер выплаты определяется количеством средств, находящихся на накопительном счете, и государством не ограничивается. Но, конечно, это несет за собой риск того, что данные средства вообще «прогорят». Кроме того, при выборе накопительной части уменьшается сумма средств, направляемых на страховую пенсию.)

Это важно! Такой отказ не будет иметь обратной силы. То есть один раз отказавшись от формирования накопительной пенсии, в будущем вы не сможете передумать и вернуться к ее формированию. А вот если вы сейчас решите направить средства в накопительную пенсию, а потом передумаете и захотите вернуться только к страховой — это сделать можно. Но опять же обратно к накопительной вернуться будет нельзя. Пока в законе так.

Отказаться от накопительной пенсии можно в письменной форме, подав заявление по утвержденной форе в территориальный орган ПФР.

А если я вообще ничего никуда не подам, никаких заявлений?

Такие, как вы, называются «молчунами». По окончании периода, когда можно выбирать, что делать с пенсией, «молчунам» также никакая накопительная пенсия формироваться не будет. Если у Вас на лицевом счете в ПФР сохранились средства на накопительную пенсию, они там и останутся и накопительная пенсия в будущем будет назначена Вам, исходя из этих средств и результатов управления ими государственной управляющей компанией (Внешэкономбанком). Но дополнительных денег, увеличивающих базу для расчета суммы накопительной пенсии, там появляться не будет.

А что делать людям, у которых в 2015 году нет самостоятельного дохода, они еще учатся? Или стаж очень маленький?

Для застрахованных лиц, в отношении которых с 1 января 2014 г. впервые начисляются страховые взносы на обязательное пенсионное страхование, установлено специальное положение в части выбора варианта формирования накопительной пенсии. Период, в котором им предоставлена возможность выбора, продлен до окончания пятого года, определяемого с момента первого начисления страховых взносов на обязательное пенсионное страхование.

То есть, например, если гражданин в марте 2015 г. впервые получил доход, облагаемый страховыми взносами в ПФР, то ему дается время до 31 декабря 2019 года, чтобы определиться с тем, формировать накопительную пенсию или нет.

А если я считаю, что гражданин средства на пенсию должен копить сам?

Пожалуйста. Безусловно, ваше право вкладывать свои собственные средства в любые финансовые инструменты, которые, на ваш взгляд, приведут к увеличению вашей пенсии в будущем. Выбор между страховой и накопительной пенсией в установленный срок касается только средств, которые обязательно уплачивает работодатель в ПФР, исходя из «белой» части вашего заработка по трудовому или гражданско-правовому договору. Если сейчас вы получаете доходы из иных источников, то обязательные взносы ваш работодатель не уплачивает, а следовательно, и выбора у вас нет — не из чего выбирать. Однако если в будущем вы будете работать по трудовому или гражданско-правовому договору, но сегодня не перешли в накопительную систему, то все взносы вашего работодателя в будущем автоматически будут направляться на страховую пенсию, а на накопительную направить их будет уже нельзя, даже если вы этого захотите.

Резюмируем. Застрахованным в ПФР гражданам по закону до конца 2015 года необходимо решить, полагаются ли они в будущем при получении трудовой пенсии полностью на государство (страховая пенсия) или планируют вложить часть средств в пенсионные накопления, не обеспеченные государственными гарантиями (страховая плюс накопительная пенсия). Отказ от формирования накопительной пенсии будет окончательным, в будущем передумать и вернуться к формированию накопительной пенсии будет нельзя. Сведений о продлении данного периода выбора пока нет, такого рода законопроекты по состоянию на ноябрь 2015 года в Государственной Думе РФ не рассматриваются. Если что-то изменится, мы обязательно об этом напишем.

Комментарии (всего: 5)

Стырили все накопления, и умничают! Крым же щас наш? Вот и пусть оплачивает пенсии!

Например - 26 800 = 17 400 то есть налог 47 % + те кто всю жизнь копил и не дожил !

Вход с помощью других сервисов